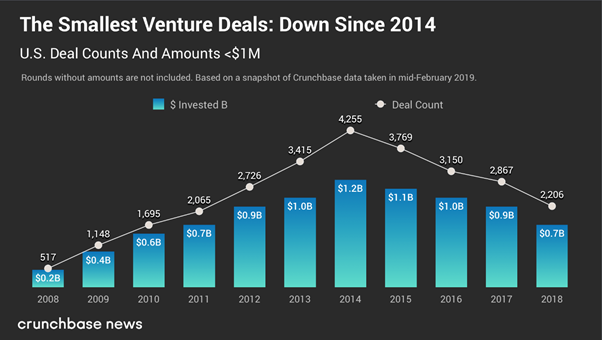

過去5年間の間に、シード投資は明らかに落ち込んだ。それに先立つ2010年から2014年の間には、シードキャピタルを専門とするマイクロVCたちの流入が続いていたが、それ以降、流れは徐々に減少していた。

この現象の主要な理由の1つは、そうしたマイクロVCたちが成功したことだ。シード段階で投資することは、リターンを生み出すための非常に強力な戦略であることははっきりした。彼らのポートフォリオは高い成績を収め、その結果、はるかに多額の2番目や3番目の資金調達を行うことができたのだ。

残念ながら私の見るところ、ファンドの規模が7500万ドルを超えると、シード段階に焦点を当てることは非常に困難になる。その資金全額に見合う、素晴らしい機会を、十分な数だけ見つけることが非常に難しくなるからだ。結局少額の小切手を多数書くのではなく、より高額の小切手を書く必要に迫られる。そうするために、ファンドはより後期のラウンドに集中し始める。これがシードステージに真空地帯が生まれる原因である。だがシードステージこそが最もエキサイティングなものなのだと私は言いたい。

そうした理由から、私はここに、企業ベンチャーファンドたちが埋めることができる、素晴らしい機会があると信じているのだ。私たちは、投資会社dunnhumbyで、ここ何年もの間、投資を成功裏に進めてきた。そして、ここで言う成功とは、(投資に対してはるかに大きなリターンは得てはいるが)単なる財政的なものを指しているだけではない。戦略的な成功も意味しているのだ。シード段階で投資することには、驚くほど戦略的な利点があるのだ。

イノベーション

シードステージは最高のイノベーションが起こっている場所だ。私たちは、私たち自身の戦略的方向性を知らせ、私たち自身の事業に影響を与える前に新しい技術やビジネスモデルを特定するために投資を行う。また、いつの日か素晴らしいパートナーになれるスタートアップを特定し、しっかりと取り込むためにも投資を行っているのだ。

最近企業によるイノベーションへの取り組みが急増している中で、ベンチャー投資は十分に活用されていない。生き残りのために日々イノベーションを行っている企業と付き合うこと以上に、イノベーションに晒される方法はあまりないし、2人のチームが100人以上のチームに成長するのを見ること以上に刺激を受ける機会も存在しない。共同作業を行うことで動きの遅い企業が引っ張られることもしばしばだ。

コラボレーション

初期段階の企業には、コラボレーションを促進する柔軟性と意欲がある。彼らは、自身の確立した官僚主義を持つほど大きくはなく、一緒に働くことを積極的に望んでいる。多くの場合、彼らがストラテジックパートナーからの資金を受け入れるのは、その関係から資金以上の何かを得ることができることを期待しているからなのだ。

多くの場合、これらの相乗効果はすぐには現れることはない。しかし、私の経験から言うならば、果実を生み出し始める2つの会社の密接な関係は、投資後約1年ほどで形つくられるものだ。

スタートアップにとっては、投資家の顧客基盤やリソースへ触れる機会が増えることになる。企業側にとっては、スタートアップのビジネスモデル、技術、そして市場での成功への直接的な知見を得ることができる。ここから、パートナーシップと買収の機会が生まれる。

M&Aとパートナーのパイプライン

こうした投資は、背後に戦略的な性質を持っているため、将来のパートナーシップと買収のためのインキュベーターとしても機能する。

シード段階に関わることで、会社が成長する過程を観察するユニークな機会を持つことになる。例えば、市場の要求とはどのようなものであり、他の企業がそのチャンスに気がつく前に参入できるようなチャンスは存在するだろうか?という問いかけを行うことができる。多くの場合、私たちは取締役または取締役会のオブザーバーとしての立場をとることになる。これにより、彼らの業績だけでなく、より密接な関係の可能性についてのより深い洞察を得ることができる。

また、ほぼ同様に重要なことは、相手の会社文化と自社の文化の整合性についての深い知見までも得ることができるということだ。多くの場合、こうした議論は初期のコラボレーション段階から発生する。そこでは、自分たちのより幅広いチームが、彼らと交流して、独自の文化を形成する機会を得ることになる。それがパートナーシップであろうと完全な買収であろうと、この文化的な整合作業は、成功の可能性を高める。

価値

シード段階への参加には、大きな資本拠出を必要としない。1つの後期ステージへの投資金額で、3件から4件のシード投資を行うことができる。これによって上にも述べてきたようなものに触れる機会が増え、貸借対照表上の財政的影響を大幅に減らすことができる。もしうまく行けば、4年から5年以内に、ファンドはそれが注ぎ込まれたコストより、はるかに多くの見返りを返すようになるだろう。

これは、企業にとって、1つのシードラウンド全体に資金を供給すべきであることを意味しているのだろうか?通常はそうではない。実際、これまでのほぼすべての投資案件について、私たちは投資家のシンジケートの一部として参加している。多くの場合、こうしたシンジケートは他の企業投資家(しばしば「ストラテジック=Strategic」と呼ばれる)で構成されている。これにより、このステージでの各投資家のリスクと経済的負担が軽減される。ここでの目的は、テーブルに着席する場所を得ることだ。戦略的な目的のためには、この段階で5%を所有しているのか20%を所有しているのかの間には、ほとんど違いがない。会社が大きくなったときに、この力学は変わることになる。

おわりに

これまでにdunnhumbyが投資したのは、会った企業の2%未満である。私達はどこに投資するかについて熱心に検討している。だが私たちが見送った98%も、同じくらい重要であると私は思っている。私たちは投資部門を持っているので、シード投資戦略を欠いているほとんどの企業が目にすることのない、さまざまな業界にわたる、信じられないほどのイノベーションに出会っている。少なくとも、手遅れにならないうちに気がつくことができている。投資によって私たちはテープルに着席することができる。

この記事が提供している話題は、私たちの投資業界だけでなく、私たちの顧客の業界にも見られる新たなトレンドである。私たちが投資を見送ったとしても、しばしば関係はそこで終了とはならない。多くの場合、そこからスタートアップにとっては同じように有益である、パートナーシップの議論や、レファレンス、そして紹介など通じるからだ。

チャンスはそこにある。企業が、ただそれをつかむ必要があるだけだ。

【編集部注】著者のKyle Fugereは、dunnhumby Venturesの代表である。

画像クレジット: amenic181 / Shutterstock (画像は変更されている)

[原文へ]

(翻訳:sako)