【編集部注】本記事はBattery Venturesに勤めるRoger Lee(ジェネラルパートナー)、Jeff Lu(ヴァイスプレジデント)、Deepak Ravichandran(アソシエイト)によって共同執筆された。

各分野でトップのシェアを握り、「カテゴリーキング」と呼ばれる企業が、そこまで厳しい競争にさらされているわけでもないのに、市場価値の大部分を生み出しているというケースが多く見られる。テック業界ではこの傾向が顕著で、ある調査によれば業界全体が生み出す価値のうち、70%をカテゴリーキング(小売のAmazon、ソーシャルメディアのFacebookなど)がつくりだしているとさえ言われている。

さらに私たちが最近行った調査では、カテゴリーキングによって創出された価値の6分の5が、「ネットワーク効果」を利用したビジネスによって生み出されていることがわかった(この考察は、当初Play Bigger Advisorsのコンサルタントによってまとめられた調査を、私たちが2016年12月31日時点の数値を使ってアップデートした結果得られたものだ)。なおネットワーク効果とは、利用者が増えるほど、その製品やサービスの利便性が高まることを指す。

また、ネットワーク効果についてもっと深く分析したところ、ネットワーク効果の持つ力はさまざまな観点で、私たちの想像を超えるものであることが判明した。ネットワーク効果は、販促活動の効果を高めたり、参入障壁を作ったりするだけでなく、ユーザー数の急増と共にカテゴリーキングの爆発的な成長を支えているということがわかったのだ。

AirbnbやUber、Snapなど今後12〜18ヶ月中のIPOも噂されている(既にSnapは上場を発表した)、ネットワーク効果を有効活用した企業は、それぞれの分野で自分たちがつくり上げた「勝者独り勝ち」の市場をほぼ独占している。

彼らが成功を収め、その名が世に広まっていくにつれ、私たちはコンシューマーテクノロジー市場の中でも、特にカテゴリーキングが持つネットワーク効果の価値を数値化してみたいと考えるようになった。その結果生まれたのが、Battery Ventures Network-Effect Index(詳細はウェブサイト参照)だ。この指数や関連データからは、ネットワーク効果に突き動かされている経済への洞察が得られると私たちは信じている。

ネットワーク効果を生み出すのにこれまで有効だった手段が、明日には通用しなくなるかもしれない。

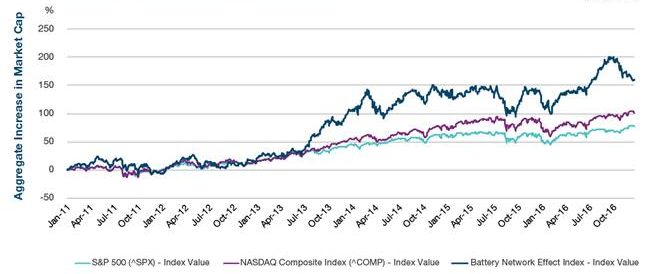

そもそもBattery Ventures Network-Effect Index(BNI)とは、次の条件を満たす36社の時価総額/評価額を加重平均したものだ。1)現在上場中もしくは過去に上場していた 2)2016年12月31日時点で10億ドル以上の時価総額/評価額を記録していた 3)ビジネスモデルの全体もしくは一部にネットワーク効果が利用されている 4)コンシューマー向けネット企業。以下のチャートからわかる通り、BNIに含まれる企業の株価は過去5年間に全体で161%も伸びており、S&P 500を84%、テック系企業の多いナスダック総合指数を60%も上回っている。つまり、2011年の時点でBNIに含まれる企業群へ1000ドル投資していれば、そのお金が今では2606ドルになっているという計算になる。

さらにBNIに含まれる企業の評価総額は1兆800億ドルに及び、設立からIPOまでにかかった期間の平均は8年だった。これに対し、ベンチャーキャピタルから資金調達を行ったスタートアップ全体を対象にした場合のIPOまでの平均期間は11年だった。

各月の値は、調査会社CapitalIQが公開しているデータをもとに算出されており、Y軸の数字は全体の時価総額/評価額の伸び率を表している。

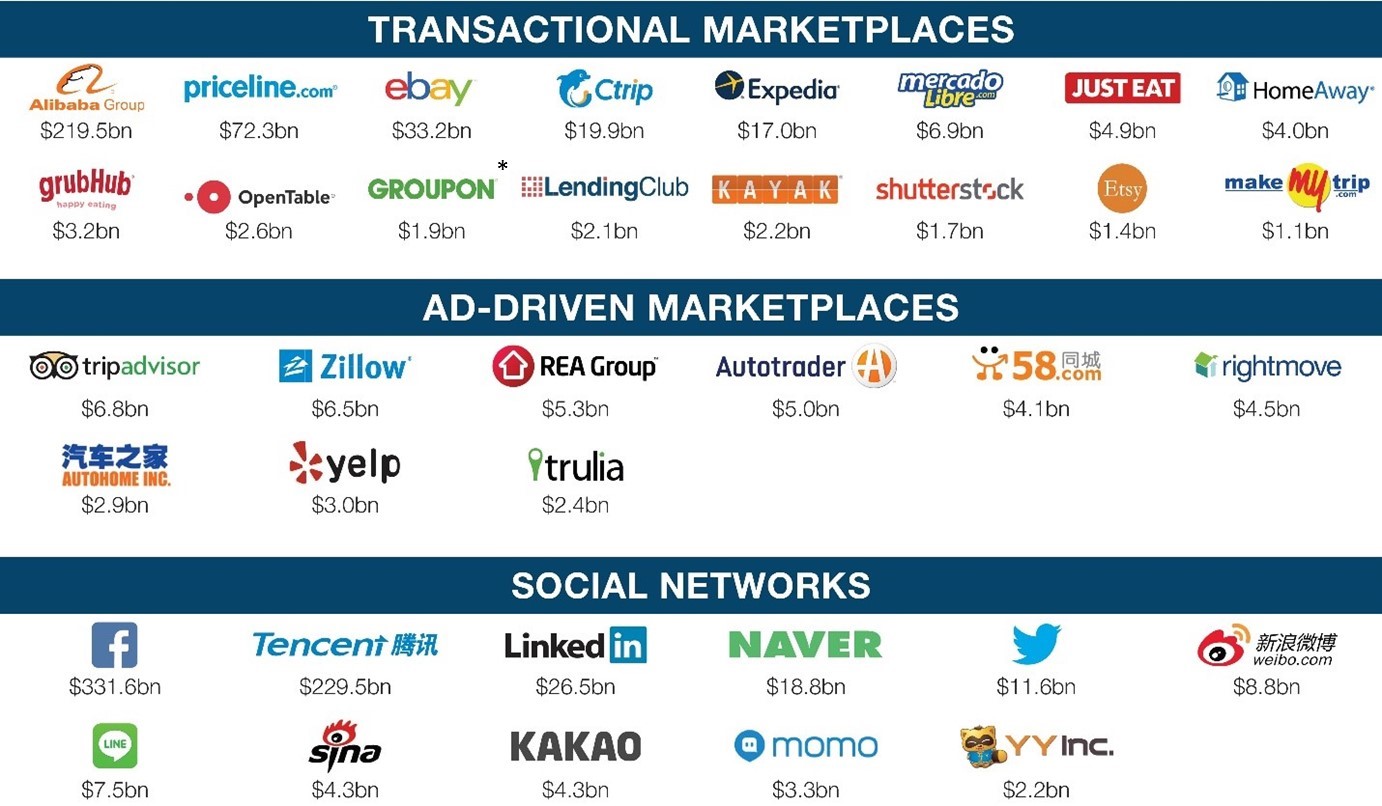

以下がBNIに含まれている36社だ。

印(*)のついている企業は、これまでにBattery Venturesが投資したことのある企業を表している。併記されている金額は、2016年12月31日時点での時価総額。買収の結果、非上場企業になったHomeAway、OpenTable、Kayak、Truliaについては買収額を記載している。

さらにBNIの企業は、以下の3つのカテゴリーにわけることができる。

- 決済型マーケットプレイス:売り主と買い主が出会い、モノやサービスの売買が行われるプラットフォーム。旅行サイトのPriceline、フードデリバリーのGrubHub、中国のECサイトAlibabaなどが含まれる。

- 広告型マーケットプレイス:このカテゴリーに含まれるZillow、Yelp、TripAdvisorなどは、消費者に対しては無料でサービスを提供しているが、売り主(不動産業者、クリーニング店、ホテルなど)から広告掲載の対価を受け取っている。

- ソーシャル・ネットワーク:Facebook、Snapchat、WhatsAppなどがこのカテゴリーの代表的な企業として挙げられる。

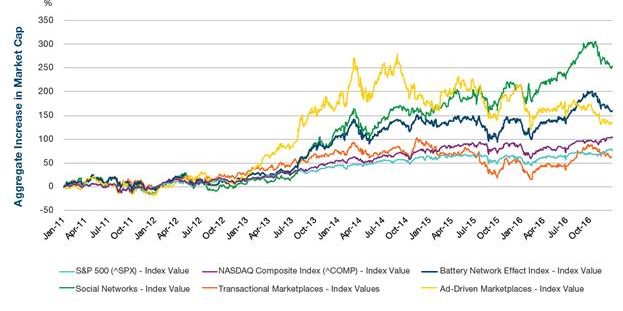

そして下のチャートが、過去5年間の時価総額/評価額の推移をカテゴリー別に示したものだ。

各月の値は、調査会社CapitalIQが公開しているデータをもとに算出されており、Y軸の数字は全体の時価総額/評価額の伸び率を表している。

FacebookやTencent、LinkedInといったサービスの成長をうけ、予想通りソーシャル・ネットワークのパフォーマンスが突出しており、過去5年間の伸び率は254%を記録している。広告型マーケットプレイスの成長率が他の指数を上回り、決済型マーケットプレイスにも勝っているのはなかなか興味深い。広告型マーケットプレイスの時価総額/評価額の伸び率は、S&P 500を57%、ナスダック総合指数を32%上回っており、ネットワーク効果によって彼らは株式公開後も成長し続けていたことを示唆している。

その他にも、私たちの調査から以下のような高次元の洞察を得ることができた。

市場規模の重要性 コンシューマー向け決済型マーケットプレイスは、狙っている市場の規模が500億ドル以上でないと爆発的な成長スピードに達しないことがわかっている。10億ドルの規模を持つターゲット市場というだけでも、スタートアップのピッチ上はまずまずなように感じられる。しかしBNIに含まれるコンシューマー向けマーケットプレイスを運営する企業は、10億ドル以上の評価額を達成するために、最大で500億ドル以上の規模になりえる市場を狙わなければならなかったのだ。

しかし、各企業は最初から大きな市場を狙っていたわけではない。HomeAwayは別荘、OpenTableはレストラン予約、Uberは黒塗りのタクシーというニッチな市場からそれぞれのビジネスをはじめた。その後ビジネスが成長するにつれて、彼らは既存の市場に近い市場へと進出していき、最終的にTAM(Total Addressable Market:狙いうる最大の市場規模)が500億ドルを超えたのだ。

一方TAMに関するルールは、カテゴリーによって変わってくる。私たちが調査対象として選んだソーシャル・ネットワークは、ほとんど需要に際限がないような巨大な市場(消費者全員)を相手にしている。対照的に広告型マーケットプレイスは、決済型マーケットプレイスが狙っている市場の小集団にあたるような、比較的小さな市場を相手にしている。

大きな市場を開拓するための方法のひとつが、既存の市場に隠れている「影の市場」をみつけだすということだ。

例えば、オンラインレビューサイトのYelpは飲食店をターゲットにしているが、同社の収益は広告を掲載したいと考えている各地域の飲食店によってもたらされている。つまりYelp自体は飲食サービスのやりとりには関わっていないため、同社が狙っている市場が飲食業界全体に占める割合は小さい。一方、レストランメニューの配達サービスを行っているGrubHubは、全ての注文から手数料をとっている(私たちはこちらの方が優れたビジネスモデルだと考えている)ため、飲食ビジネスの流れに食い込んだビジネスを展開していると言える。

そのため、Yelpは準独占的な立場にいて、GrubHubは厳しい競争にさらされているにも関わらず、両社の時価総額はほぼ同じ水準にあるのだ。Zillow(不動産)やTripAdvisor(旅行)のように、広告型マーケットプレイスのモデルで、高いパフォーマンスを誇るビジネスを生み出すことは今でも可能だが、そのためにはかなり規模の大きなカテゴリーで魅力あるサービスを売っていかなければならない。

- 「影の市場」をみつける 大きな市場を開拓するための方法のひとつが、既存の市場に隠れている「影の市場」をみつけだすということだ。AirbnbとUberがその典型例だ。誰が空き部屋をホテルに、自家用車をタクシーに使えると思っていただろうか?彼らは当時まだ発掘されていなかった需要と供給をみつけだし、魔法のように新しい経済行動を消費者に植え付けることに成功したのだ。そして当然のように、この分野の企業は現在自らの功績の恩恵にあずかっている。BNIには含まれていないが、この分野で今後活躍が期待される企業としては、ペットシッター検索サービスのRoverや、スポットコンサルティングサービスのCatalantなどが挙げられる。

小規模な市場を狙っている企業でも、独占状態さえ築くことができれば、何十億ドルという評価額も夢ではない。GrubHubのイギリス・ヨーロッパ版にあたるJust Eatや、Zillowのオーストラリア版にあたるREA Groupは、小規模市場を席巻することで、今の地位につくことができている。

ビジネスモデルを考えるときには需給分析をしっかりと行う コンシューマー向けのマーケットプレイスで、10億ドルを超えるビジネスをつくろうとした場合、まず経営者はどちらの側から料金をとるかというのを決めなければならない。私たちの研究結果を参考にすると、一般的に企業は余裕のある側(単にプレイヤーの数が多い側とも言えるし、よりそのサービスを必要としている側と読み換えることもできる)からお金をとったほうが良い。

例えば300億ドルの評価額を誇るAirbnbは、設立当初より家の所有者ではなく宿泊者から手数料をとっている。というのも、ホテルがすぐに埋まってしまう(しかも高い)ような街で、泊まる場所を必死に探しているのは家の所有者ではなく、宿泊者側だからだ。一方この分野の先駆者にあたり、Expediaによる買収時の評価額が40億ドルだったHomeAwayは、物件を登録する所有者から手数料をとっていた。これこそ、先行者利益がありながら、HomeAwayがシェアを伸ばせなかった理由なのかもしれない。その反面、Airbnbは物件数をどんどん伸ばし、サービスの訴求力を高めていった。

販促費がカギ 最後に、BNIに含まれる企業に共通して見られたのが、販促費とネットワーク効果の関連性だった。ネットワーク効果を大いに発揮し、2200億ドルの時価総額を(2016年12月31日時点で)記録しているAlibabaの販促費は、売上の15%未満におさえられている。一方で育児や介護サービスのマーケットプレイスで、2億4700万ドルの評価額(2016年12月31日時点)を記録しているCare.comは、売上の48%以上を販促費に充てている。結局、ベビーシッターや介護スタッフの検索というのは、一時的に発生するニーズで、中抜きのリスクが高く、ネットワーク効果も薄い。その結果、Care.comは成長を維持するために、大金を販促費につぎ込まなければいけなくなってしまったのだ。

私たちは、ネットワーク効果が未来のスタートアップの成功に欠かせないものであると考えている。しかしルールは常に変化しているため、ネットワーク効果を生み出すのにこれまで有効だった手段が、明日には通用しなくなるかもしれず、起業家は常に新しい情報を仕入れなければならなくなるだろう。

[原文へ]

(翻訳:Atsushi Yukutake/ Twitter)