[筆者:Rob Leclerc, Melissa Tilney ]

編集者注記: Rob LeclercとMelissa Tilneyはそれぞれ、農業とアグテック(AgTech)を対象とする投資のマーケットプレースAgFunderの、CEOとコミュニケーション担当のトップだ。

2013年の後期にMonsantoがClimate Corporationを約10億ドルで買収するまでは、農業におけるテクノロジとイノベーションに関心を向ける投資家はほとんどいなかった。わずか1年で状況は大きく変わった。翌2014年は農業テクノロジのNetscape的瞬間と呼ばれ、この部門が急に大ブレークした。昨年に関する公式非公式のさまざまなデータによると、農業全域にわたるテクノロジ関連(アグテック, AgTech)の投資事案は264件あり、それらが合計で23億600万ドルあまりの資金を受け取った。この額は、フィンテック(fintech, 金融関連テクノロジ)の21億ドルや、それまでのグリーンテックの女王であるクリーンテック(cleantech, 環境非汚染/浄化テクノロジ)の20億ドルよりも大きい。

なぜ急に?

CleanTech Groupのデータによると、アグテックへの投資は2013年まで比較的フラットだった。それまで農業技術のイノベーションといえば、バイオテクノロジーと種子の遺伝子工学に限られていた。どちらも、投資とイノベーションは農業部門と密接に結びついている選手たちに限定されていた。種子の遺伝子工学(seed genetics)と収量増大技術(crop inputs)以外のアグテックは、クリーンテックと結びついているものが多かった。

そして、2013年に変化が起きた。その年、 アグテックへの投資は75%伸び、119案件8億6000万ドルにのぼった。いくつかのデータから類推すると2014年は、前年比成長率が170%(3倍弱)となり、投資の活況は2015年にも続いている。

2013年の相転移を起こした原動力は、三つのトレンドの相乗効果だ:

- マクロ経済の大きな変化により農業の需給バランスが崩れたこと

- 消費者の嗜好性が変わったこと

- 各種の新しいハードウェア技術の合流によりコンピュータの利用がデスクトップから解放され多変量ビッグデータの収集*が自動化されたこと〔*: 農地などからの〕

状況の激変

1920年代の農業の機械化と、1940-1960年代の緑の革命がもたらした新しい利益は、すでに使い尽くされてしまった。最近の10年間で主要作物の収量は、世界的な人口増と経済成長と、もろもろのグローバル化によって需要圧力が増しているにもかかわらず、減少傾向にある。

人口は各年7760万人ずつ増加しており、2050年には100億に達すると予想される。それと同時に、ミドルクラスは2030年までに倍増すると予想されている。収入が増えると食費支出が増え(エンゲルの法則)、動物性蛋白質をより多く食べる(1ポンドの牛肉に8ポンドの穀物を要する)。経済的に豊かな人びとが増え、食糧と燃料と繊維(衣料)の需要が増えると、専門家の予測では今後35年以内に農業生産、とくに穀物の生産量を今の倍にする必要がある。

1990年代半ばからの中国の経済成長により、農業は需要が供給を上回るようになり、1999年以来、農業の成長率はテクノロジ以外の全産業中最高である。投資家や起業家たちもやっと、農業に注目するようになった。

農業部門の成長を支えている長期的なトレンドに加え、今では一般大衆が食糧の生産と流通や、農業が環境に与える影響について、よく知っているようになった。

農業は現在、排出される温室効果ガスの30%を作り出しているが、それは1990年以降75%増加している。そのため、農業には大きな改革が必要とされ、また多くの情報に接している消費者たちは、化学物質の使用量の少ない地元産の、持続可能な食べ物を求めている。農業のサプライチェーンは、そういう生産物を提供できるよう、進化する必要がある。このことは新世代のスタートアップのための機会を作り出し、彼らは大型農家にとっては小さすぎる新しい市場に、農業進出の足がかりを見つけている。

さらにまた、ハードウェアとソフトウェアの進歩も、この市場に対する機会を作り出している。安価で多様な構成の可能なモバイルデバイスと、それを支える電池や無線通信の技術が、テクノロジをオフィスのデスクトップから解放した。それと同時に、低価格で高度なハードウェアセンサが登場して、大きなデータ集合の集収を自動化している。

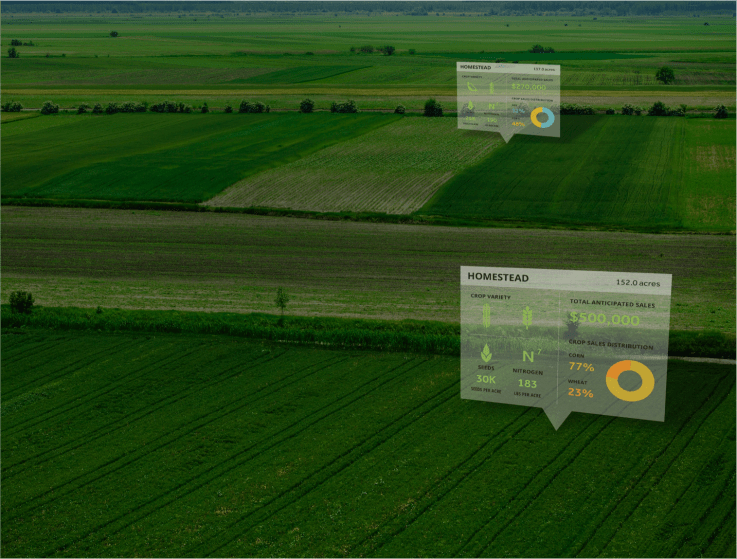

テクノロジのこのようなシフトと、ドローンやAI、衛星化地図、ロボット、物のインターネット(IoT)といったエキサイティングな技術により、今や農業が、多くのテクノロジにとって肥沃な市場になりつつある。中には、消費者や企業向けにはありえなかった応用技術が、農業に対してならある、というものもあるだろう。そういうテクノロジに着目している投資家たちは、確信ある投資の意思決定をできるために、農業についてもっとよく知る必要がある。

成長の潜在力

農業はヴァリューチェーンがとても長いので、その市場は垂直というよりむしろ水平だという説もある。ざっと数えただけでも農業には16種の業種分類(下位区分)があり、それらの中には‘バイオテクノロジー’や‘食品のeコマース’、‘各種電脳器具’などもある。そしてその16の中には、全アドテック市場の5%以上のシェアを持つ業種分類が10ある(下図)。それらのどの分野にも大きな成長の余地があり、たとえば今年すでに、5000万ドルを調達したドローンメーカーの3D Roboticsや9500万ドルを獲得した小型衛星企業Planet Labsはどちらも、初期の重要な市場機会として農業を挙げている。

フードテック企業のSoylentは評価額1億ドルで2000万ドルを調達し、植物の性質を変えるArcadia BioSciencesは最近、8600万ドルのIPOを申請した。そして、まだ起業したばかりのFlowHiveが、まるで起死回生とばかりに、「蜂蜜自動採集巣箱」のためにIndiegogoで680万ドルあまりを集め、クラウドファンディングのトップテンに入った。

資本は、アグテックというお店の前の道路に行列を作っている。2015Q1には、Finistere VenturesとMaumee Venturesがともに、アグテックファンドを立ち上げた。また、アグに注力しているPaine & Partnersは8億9300万ドルのプライベート・エクイティ・ファンドを発表し、その一部はアグテックへの投資に行く。投資家は、大麻にも注目している。Snoop Doggは2500万ドルのファンドを発表し、Founders FundはPrivateer Holdingsに7500万ドルを投資した。後者(PH)は、マリファナのYelpと呼ばれるLeafyに投資している。

今年はイグジットもあった。精密栽培のFarmers EdgeはKleiner PerkinsからシリーズBの資金を調達した直後に、GranDuke Geomaticsの買収を発表した。Farmers EdgeはClimate Corporationのやり方に倣ったようで、後者は2014年にSolum、YieldPop、640 Labsなどを買収している。高成長をねらっているVCの投資は、古参のアグ大手にとってプレッシャーになるだろう。古参の連中は買収に関しては保守的で、起業家精神やイノベーションのための強力な環境を育てていない。

大胆不敵な大志大望

この前のクリーンテックのときもそうだったが、アグテック企業もその多くが大穴狙いのでっかい目標を掲げている。投資家がそれにひっかかるのは、彼らもまた、つねに、大きな市場ポテンシャルのある大きな問題のソリューションを探しているからだ。

農業は水資源の70%を消費しているが、水利権法が初めてできた19世紀初頭から今日まで、水資源の持続可能な管理に関して、農家に対するインセンティブはほとんどない。最近は複数年にわたる大規模な干ばつがあったため、いくつかのアグテック企業が水をもっと持続可能的に使うためのソリューションを開発している。ホワイトハウスの気候対策事業のパートナーに指名されたSWIIMは、H2OのためのAirbnbを開発している。そのハードウェア+ソフトウェアのソリューションは、農家自身が自分の農地の水分を測定し、水の利用を最適化し、余剰水を行政や企業に貸し出せるようにする。

一方、植物性マヨネーズのHampton Creekは、エッグレスエッグ(卵なし卵)製品の標準処方を作ろうとしている。純植物性の美味な‘卵’が完成したらそれは、1200億ドルの卵産業にディスラプティブ〔disrupt==創造的破壊〕な効果を及ぼす。もちろん投資家も、そう考える。同社はシリコンバレーの大物たち: Khosla Ventures、Founders Fund、Li-Kai ShingのHorizons Ventures、Jerry Yang(Yahooファウンダ)、Marc Benioff(Salesforce)、Eduardo Saverin(Facebook)らから9000万ドルを調達した。

さらに極端なニューヨークのModern Meadowは、3Dプリントで肉と皮革を作っている。3Dプリントした肉が市場に出回り消費者が信用するのはまだ先の話だが、Modern Meadowがまずねらうのは540億ドルの皮革市場に、本物の細胞から培養した牛皮を抱(かか)えて参入することだ。それは、動物を殺して取る皮革と違って、有害な化学的処理を必要としない。

リターンはまだ実証途上

新世代のアグテックは大規模な流動性イベント(liquidity event, 株式→現金化イベント)をあまり経験していない。むしろ、向こう数年間は投資家にとっても試行の期間だ。アグテック企業の場合は一般的に、戦略的買収が流動性に向かうメインの路線だが、しかし既存企業の多くが無関心だ。John DeereやSyngentaなどが沈黙している間、Monsantoだけが競争者不在で駆け出した。2011年にMonsantoはBeelogicsとDivergenceを買収し、2012年には〔精密栽培の〕Precision Plantingを2億1000万ドルで買収、2013年にはサンフランシスコにMonsanto Venturesを設立して、Agradis、GrassRoots、Rosetta Green(3500万ドル)、そしてClimate Corp.(9億300万ドル)を買収した。前述したように、Monsantoの資金にアクセスできるようになったClimate Corpは自分自身が買収魔になり、Farmers Edgeなどシリコンバレーのスタートアップと競い始めている。

アグのサブセクタ(構成業種)のうち、食品eコマースやバイオエナジーなどは、サイズ的にIPOが見えるところまで来ているが、そのほかの業種はまだまだ小物揃いだ。でもそれは、今後の5年間で変わるだろう。農業には、大きな公開企業を生み出してきた歴史がある。今はまだ幼児期のアグテックも、それと同じだろう。