編集部:この記事は税務、会計のための企業評価コンサルタントArancaのシニア・マネージャー、Manish Goyalと同社の会社評価部門の責任者、Bharat Ramnani の寄稿。

シリコンバレーは時限爆弾の上に座っているのだろうか? テクノロジー界はバブルなのかどうかをめぐる論議は激しさを増している。いわゆる「ユニコーン」、つまり投資家から何十億ドルもの資金を集めながらそれを正当化するような利益を返さないスタートアップが最近、何社も登場していることが論争の火に油を注いでいる。

いまやベンチャーキャピタルの世界ではユニコーンは珍しい存在ではない。CB Insightsのレポートによれば、現在アメリカで企業評価額が10億ドル以上になるスタートアップは103社もあるという。その大半は黒字化に近いところまでも行っていない。サンドヒル・ロードのベンチャーキャピタリストたちは「次のFacebook」を探すのに熱中するあまり、さしたる根拠のないコンセプトに法外な額の小切手を切っている。営業利益率、損益分岐点、将来のキャッシュ・フローといった着実な数字は後部座席に追いやられた格好だ。

強気筋の一部は警告を発するものに対して「テクノロジー投資がわかっていない不平屋の素人だ」というレッテルを貼っている。しかしMark Cubanはそうではない。この伝説的ベンチャーキャピタリストは、広く論議を巻き起こしたブログ記事で、「現在、過去最悪のバブルが起きている」と主張している。これはやはり極端な意見だという声が強い。しかし同時に、現在のバブルは―バブルだとして―2000年のドットコム・バブルとは根本的に性格が違うことに注意する必要がある。

それでは、このバブルで最も痛手を被りそうなのは誰だろうか? われわれの分析によると、一般に考えられているのとは違って、ベンチャー投資家の被害はさほど深刻なものとはならず、最も深刻な犠牲者はスタートアップのファウンダーと社員だ。

「次のFacebook」

投資家は遠い先に実現するかもしれないイノベーションに夢を託して、地に足のついた数字―企業のファンダメンタルの検討を窓から投げ捨ててしまったようだ。それに呼応して、Uberなど一部のスタートアップは利益を度外視して、新しい市場の立ち上げとシェアの獲得にしゃにむに突っ走っている。

投資ラウンドを重ねるごとにUberのようなスタートアップの会社評価額がロケットのように急上昇したスピードはどんな楽観主義者の予想も上回るものだった。 Uberは わずか6ヶ月で170億ドルから400億ドルになった。

これは正真正銘のバブルだ。 しかしこのバブルの破裂は投資家の金、特に一般投資家の金を一夜にして紙くずに変えるのだろうか? どうやらそうはならないようだ。

このテクノロジー・バブルの主たる推進力はスタートアップ後期のベンチャー投資で、公開市場にはある程度の理性が残っているように見えるのは興味ある点だ。2000年のドットコム・バブルのときには、売上ゼロの会社が株式上場に走ったものだが、今はテクノロジー・スタートアップが上場するまでの平均時間ははるかに長くなっている。上場の数が大幅に減った結果、上場した企業が黒字化に成功する率が高まっている。

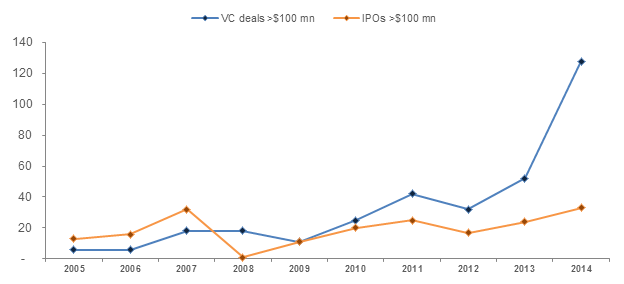

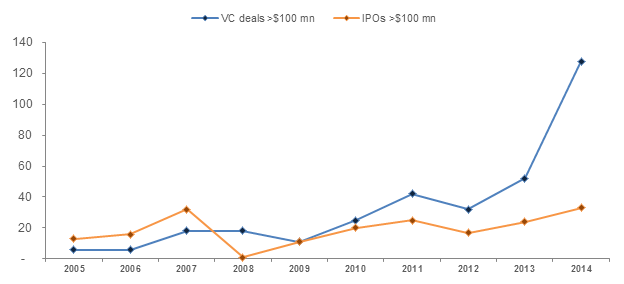

上場とベンチャー投資の比較。テクノロジー分野における1億ドルを超す投資と上場の件数 (世界) ソース:Renaissance Capital

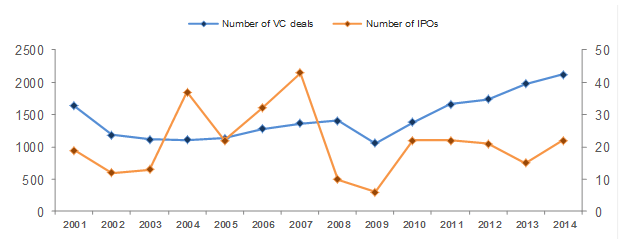

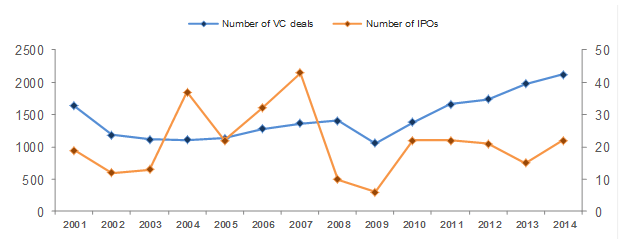

上場とベンチャー投資件数の比較。2000年以降のアメリカ。ソース: PwC/NVCA MoneyTree Report, Bloomberg

上のグラフでも分かるように、ベンチャー投資の件数と額は急上昇しており、もうじき2000年のペースに届く(バブルだ)。しかしNASDAQのインデックスが5000に近づき、株価収益率も36.5まで上昇しているものの、株式市場に関しては2000年代の狂乱ぶりにははるかに及ばない。つまり今回のテクノロジー・バブルが破裂しても2000年のドットコム・バブルのように一般投資家が何十億ドルもの投資を一夜にして失うという事態は起こりそうにない。

誰が打撃を受けるのか?

このバブルは近く破裂することが必至だ。非常識な評価額によるメガ投資のトレンドが破裂したときに打撃を受けるのは株式市場の一般投資家ではなく、プライベートな投資家だ。しかしドットコム・バブルのときは違って、今回はベンチャーキャピタリストは被害の矢面には立たないですみそうだ。

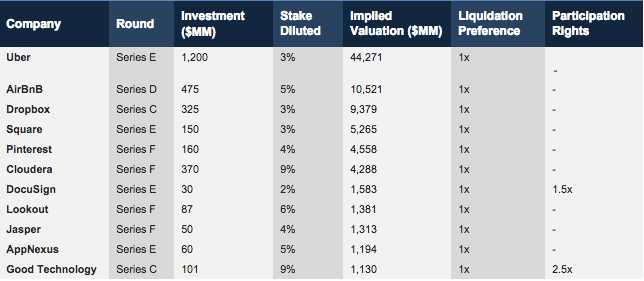

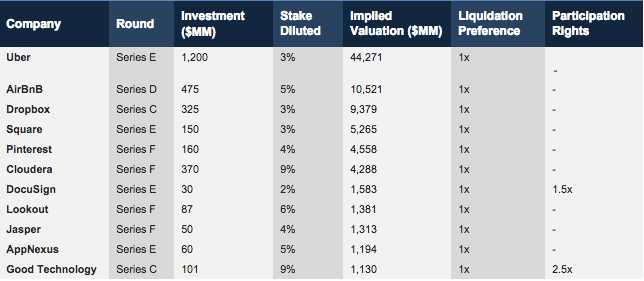

この点を理解するには、テクノロジー・スタートアップが10億ドル以上の評価額を得た代表的な例を詳しく見ていく必要がある。

ソース: VC Experts

投資条件から計算された評価額(Implied Valuation)はすべて10億ドル以上だが、実際に投資された金額ははるか低い。さらに投資条件に含まれるliquidation preferences(会社が現金化される際にベンチャーキャピタリストの優先取り分を定める条項)が入ってくると、ベンチャー投資家はさらに手厚く守られることになる。

テクノロジー・スタートアップに対する数百件のベンチャー投資ラウンドでわれわれは会社評価額決定の専門家として意見を述べてきた。その中にはユニコーンも含まれる。われわれの見るところ、最近ベンチャー・キャピタリストはこうした投資におけるタームシート(投資条件規定書)にliquidation preferences以外にもparticipation rights(残余財産分配における株主としての参加権)などの権利を盛り込もうとしている。もしスタートアップの事業が目論見どおりに成功しなかった場合でも投資額を取り戻し、できれば利益を得ようとするさまざまな手段が講じられている。「お前たちは評価を取れ、こっちは現金を取る」という昔から言われる警句のとおりだ。

残念ながらベンチャーキャピタリスト以外の株主やストックオプションの持ち主にはこういう保護は及ばない。スタートアップの社員はベンチャー資金投資後の高い会社評価額をベースに自分のストックオプションの価値を算定する。しかしこの価値は名目的なものに過ぎず、オプションが無価値になるケースはきわめて多い。ファウンダーでさえ、往々にして数十億ドルの価値があるはずの持ち株が実際には紙の上の評価にすぎなかったと気付かされる。

UberとAirbnbの例でいえば、Uberの共同ファウンダー2人と幹部の1人、Airbnbの3人の共同ファウンダーがForbesの今年の「大富豪リスト」に載っている。言うまでもないが、彼らの「資産」は名目的な(それもベンチャー資金投資後の)会社評価額に基づく株式の価値にすぎない。その額は会社が今現実に売却される場合に想定される額を大幅に上回っている。

仮にUberやAirbnbが過大な会社評価額に見合う成長を達成することに失敗し、 たとえば、投資後評価額の10分の1の額で買収されたとする。その場合でもベンチャーキャピタリストはliquidation preferenceによって投資額を取り戻し、さらに利益を得ることも可能だ。しかしファウンダーや社員が「手にした」と思った数十億ドルは紙の上の泡と消えることになる。

〔日本版〕上の表によればUberの「計算上の評価額」は440億ドルで、それに対する実際の投資額は12億ドル。評価額の10分の1、44億ドルで買収された場合、liquidation preferencesが1.0倍なのでベンチャーキャピタリストは44億ドルから優先的に12億ドルを得る。タームシートの内容によっては44億ドルの大部分がベンチャーキャピタリストの手に渡り、ファウンダーや社員には利益がほとんどないという事態も十分に起こり得る。

最大の被害者

一言でいえば、テクノロジー・スタートアップの評価額を法外に吊り上げているのは「次のFacebookやTwitter」を探すベンチャーキャピタリストたちが感じるFOMO 〔Fear Of Missing Out=チャンスを逃がすことへの恐れ〕だ。その上、ベンチャーキャピタリストは上に述べたように自分たちの投資に対する保護策を講じているので、大きなリスクを冒しているとは感じていない。以前のベンチャーキャピタリストは評価額を決める際にある程度は実態に応じた数字を使ったものだし、liquidation preferencesその他の条項も半分は形式的なものだった。しかし、今やこうした条項は大きな意味を持ち始めている。

結局こういうことだ。人々は負けたたときのリスクがごく小さいのであれば、成功の確率が低いが成功すれば儲けの大きい賭けを追求するようになる。ベンチャーキャピタリストは巨大な評価額を付けた会社の株の数十分の1を買うかもしれないが、その評価額で会社全体を買うことは絶対にない。

スタートアップ投資のエコシステムではベンチャーキャピタリストが圧倒的に優位なプレイヤーなので、社員はもちろん、ファウンダーも弱い立場にある。アメリカではベンチャーキャピタルが投資する会社で1250万人が働いており、その数は増え続けている。こうした人々がスタートアップで働く動機の大きな部分がストックオプションへの期待だ。会社が目論見どおりに長期的に成長を遂げて買収や上場によってエグジット〔現金化〕されたときの巨額の報酬を当てにしているわけだ。

ごく近い将来、こうしたインフレの評価額は厳しいテストjにさらされることになるだろう。そして古き良き、現実の収益性に基づいた会社評価手法に立ち戻らざるを得ないに違いない。もちろんスタートアップの一部は成功するだろうが、失敗する例も多く出るだろう。失敗の割合がどのくらいひどいものになるかはまだ予測できない。ただ言えるのは、ベンチャーキャピタリストの大半は利益を上げられないまでも、投資額は守れるだろうということだ。逆に多くのファウンダーたち、社員たちは巨額の資産を手にしてと思ったのもつかの間、それが紙の上の数字に過ぎなかったことを知って落胆するだろう。

投機的バブルは「愚か者の競争」を必要とする。そしてバブルの破裂のタイミングが最大の打撃を受ける人々を決める。 現状では最大の打撃を受ける候補者はベンチャーキャピタリストではなく、ファウンダーと社員だ。

画像: jesadaphorn/Shutterstock

[原文へ]

(翻訳:滑川海彦@Facebook Google+)

【以上】