【編集部注】執筆者のTomer Deanはテルアビブを拠点に活動する連続起業家で、Bllushの共同ファウンダー兼CEO。

最近、イスラエルの有名ベンチャー投資家と話す機会があった。最初はシード資金の調達を考えている私のスタートアップについて話していたが、そのうちベンチャーキャピタル(VC)についてのマクロな話や、いかにVCという仕組みが機能していないかということに話題が移っていった。

「95%のVCが儲かっていない」と彼は言い放ち、しばらく経ってからようやく、私はこの言葉の意味を理解した。

正確に言うと、95%のVCは、彼らにとっての投資家(リミテッドパートナー=LP)が負うリスクや手数料、非流動性に見合ったリターンをあげられていないのだ。

いったい誰が儲けているのか?

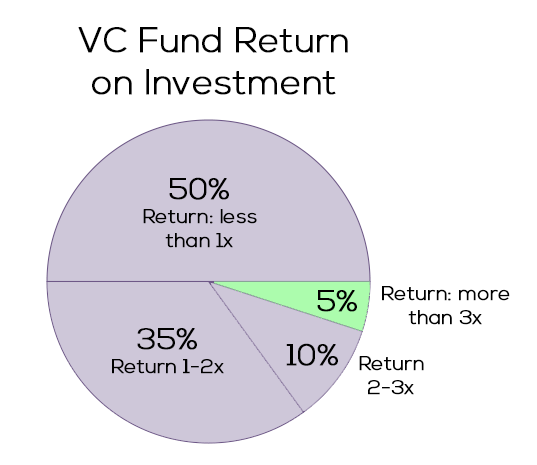

3倍のリターン(1億ドルのファンドであれば3億ドルのリターン)を生み出すVCファンドであれば、「ベンチャー投資のリターン」をあげている妥当な投資対象として認められる。下の円グラフは、どのくらいの割合のVCがこの基準に達しているかを示している。実際はグラフが示す通り、緑でハイライトされたほんのわずかな数のVCしか基準を満たせていないのだ。残りの95%は収支がとんとん、もしくは赤字を出している(インフレを考慮に入れるのもお忘れなく)。

この事実はなかなか受け入れがたいが、実際に数字を確認してみると納得がいく。本記事では、ほかの業界にいる人からは理想化されがちなVCの世界で起きている、この理解しがたい現象を解き明かしていきたい。それでは、早速はじめよう。

前提条件

まずは、成功と失敗の定義と前提条件を確認してみよう。

成功=年率12%のリターン

VCの資金源であるLPは、銀行や政府系機関、年金ファンドをはじめとする従来の投資家であることが多い。彼らからすると、株式や不動産のように手数料が安く、流動性があって、年率7〜8%のリターンが”安全に”得られる他のオプションへの投資に比べ、5000万ドルをスタートアップファンドに投じるというのは”リスキー”に映る。リターンが12%であればリスクをとる価値も生まれてくるが、それ以下だと彼らはリスクに見合った投資だとは考えなくなる。

つまり…

運用期間が10年のファンドであれば、出資額の3倍のリターンが必要

VCには年率12%のリターンが必要というのは既に示した通りだ。そして、ほとんどのファンドに関し、積極的に投資を行うのは3〜5年間だが、運用期間は10年に設定されている。調査を見るかぎり、最近は12〜14年程度の運用期間が一般的なようだが、VCにチャンスをあげるためにも今回は10年のままにしておこう。年12%のリターンは、複利の力によってどんどん大きくなる。計算式は以下の通りだ。

パレートの法則も忘れないでほしい。リターンの80%は、全体の20%にあたるスタートアップから生まれる。

現実問題として、スタートアップの経営は難しく、損益分岐点に到達するのさえ大変なことだ。利益を生み出すのも難しいし、毎年利益を伸ばしていくとなるともっと大変だ。10社のスタートアップがあったとしても、後述の通り大成長してエグジットを果たし、VCにリターンをもたらすのは、そのうちたった1、2社だ(残りのスタートアップの中からも少額でエグジットを果たす企業が出るかもしれないが、全体のリターンに対する影響はあまりない)。

それでは計算に入っていこう

10社のスタートアップと運用期間10年で資金を3倍にしなければならないファンドを思い浮かべてみてほしい。ファンドの規模は1億ドルで、それぞれのスタートアップに合計1000万ドルずつ投資しながら、最終的には3億ドルのリターンを狙っているとする。さらに、VCはシリーズAから投資に加わりシリーズBにも参加したため、各企業の株式の25%を非参加型優先株で保有しているとしよう。

以下では、10社あるスタートアップの10年後の姿を変化させながら、それぞれの違いを見ていきたい。

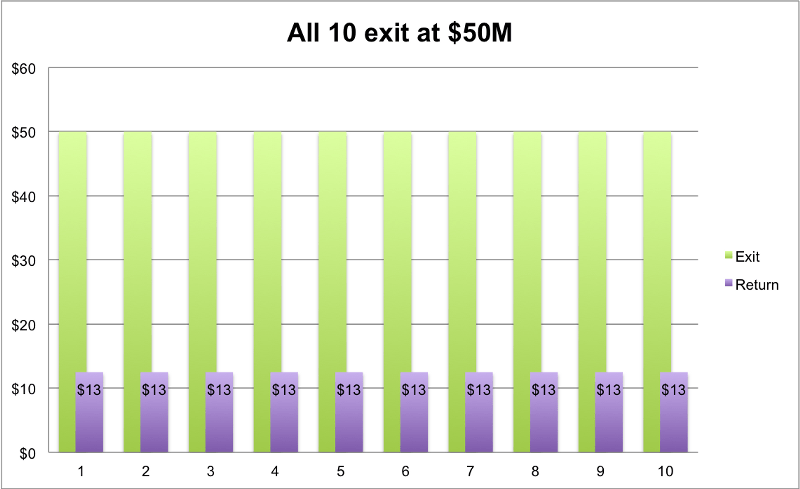

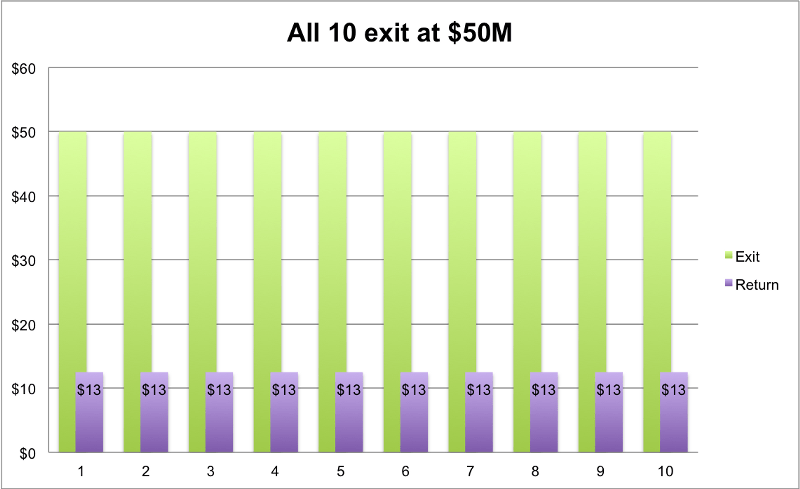

全てのスタートアップが「そこそこ」うまくいって5000万ドルでエグジットした場合

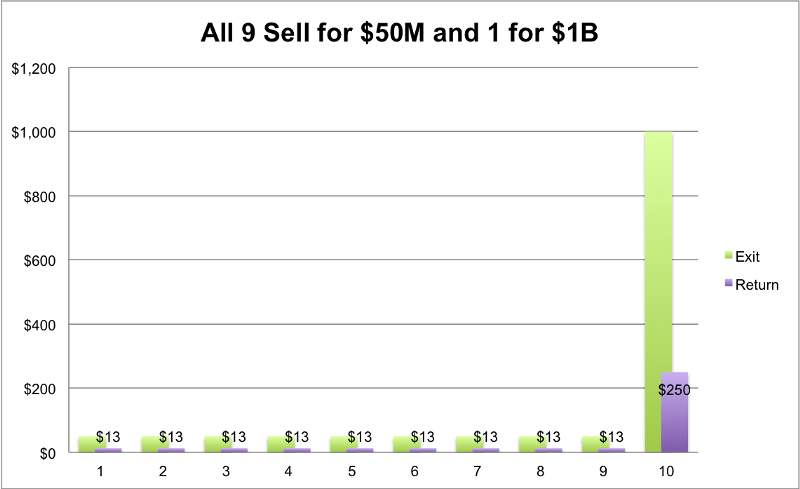

緑色の棒がエグジットの規模、紫色の棒がVCの持つ25%分の株を売却したときの金額を表している。

10社全てが5000万ドルでエグジットした場合、VCのリターンは1社あたり1250万ドルで、総額は10×1250万ドル=1億2500万ドルとなる。目標は3億ドルだったのでこれでは足りない。もっとうまくいった場合を考えてみよう。

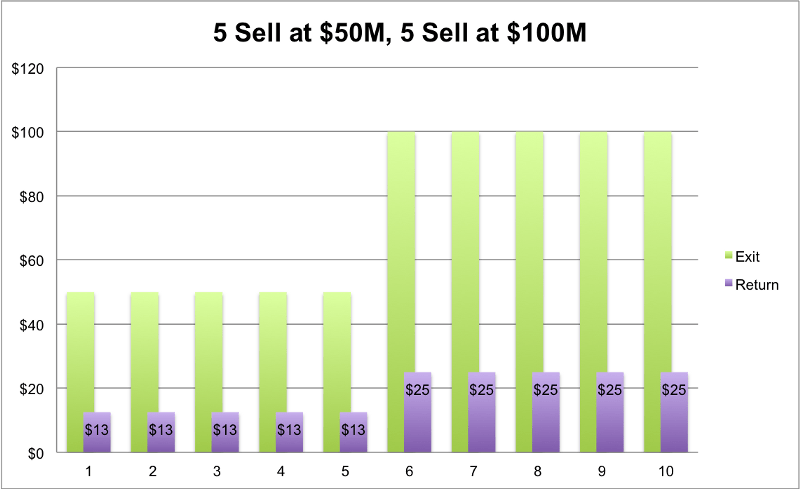

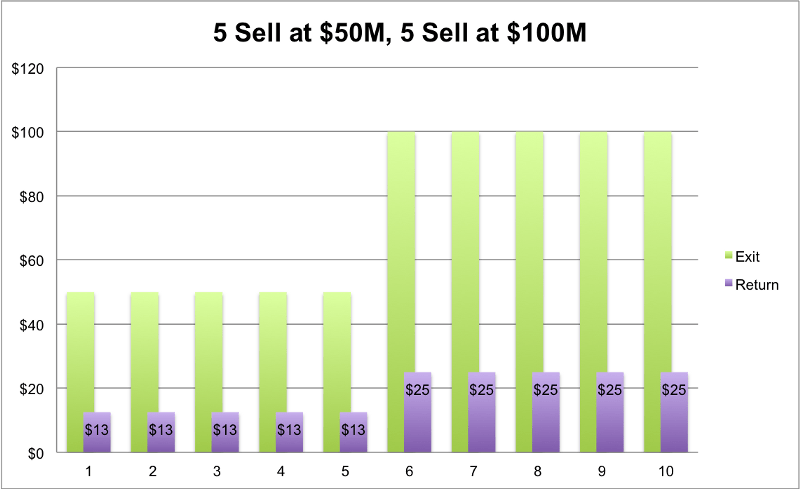

半分はそのままで、もう半分のエグジット額が上昇した場合

次の例では、5社が5000万ドルでエグジット(1社あたりのリターンは1250万ドル)し、残りの5社は1億ドルでエグジットを果たしたとしよう。ファウンダーたちは一夜にして百万長者になり、彼らの写真は新聞にも掲載されるだろう。しかしVCの状況は違う。この場合のリターンは、(5×1250万ドル)+(5×2500万ドル)=1億8750万ドルとなり、まだ3億ドルには届きそうもない。

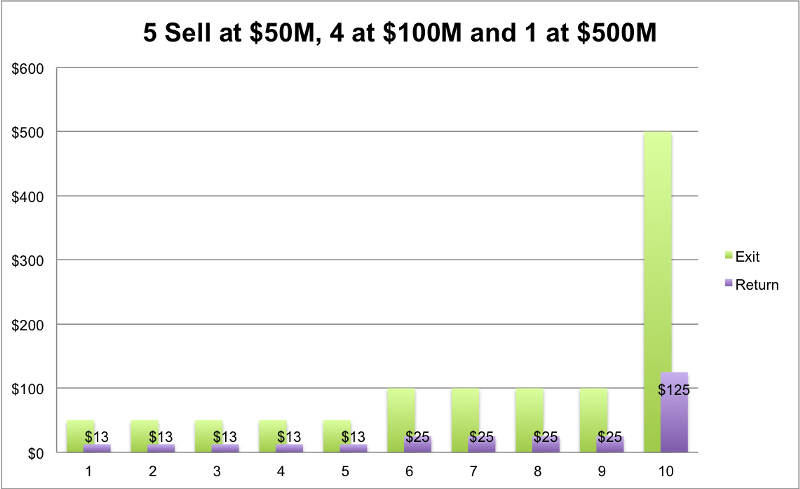

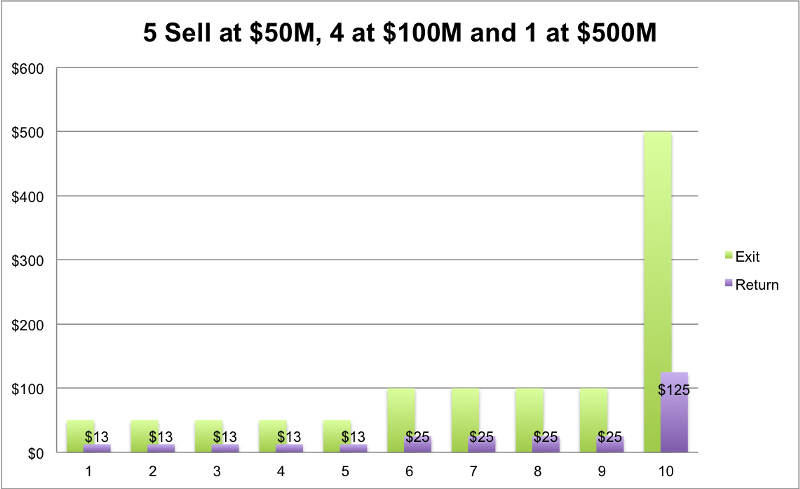

おおかたは「平均的」な成績で、1社だけ大成功した場合

先程の例とほぼ同じ状況で、1社だけがスター企業になった場合を考えてみよう。上の例では1億ドルで売却されたこのスタートアップが、今回は5億ドルでエグジットしたとする。5社のエグジット額は依然として5000万ドルで、4社が1億ドル、最後の1社が5億ドルだ。するとVCのリターンは、(5×1250万ドル)+(4×2500万ドル)+(1×1億2500万ドル)=2億8750万ドルになる。もう少しで目標達成だ!

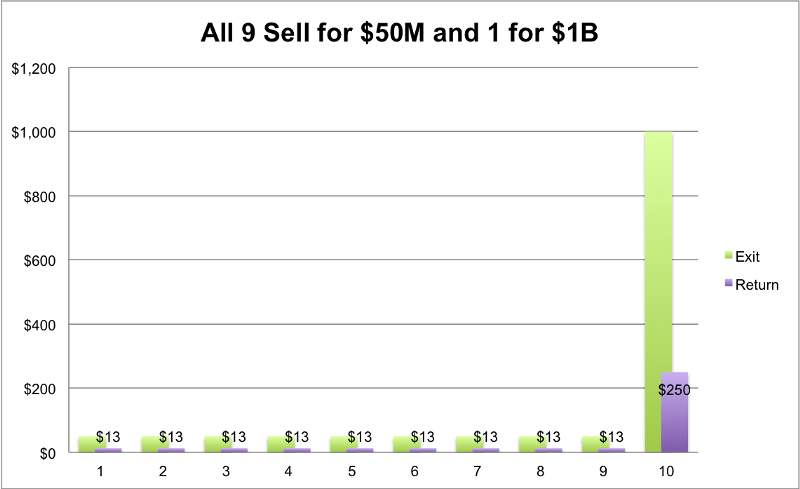

もう次は何がくるかおわかりだろう。ユニコーン企業の登場だ!

十分な利益をあげるには、爆発的な成長を遂げた企業が1社必要になる。10社のうち9社が5000万ドル、1社が10億ドルで売れればいい感じだ。(9×1250万ドル)+(1×2億5000万ドル)=3億6250万ドルでついに目標達成! これでみんながハッピーになれる。

しかし、このシナリオは本当に起こり得るのだろうか? 本当に10社全てが無事エグジットできるのか? 100%のエグジット率はさすがにありえないだろう。もっと現実的なシナリオは、10社中5社が完全な失敗に終わり、3社が小〜中規模のエグジットを果たし(上記の通り全体的なリターンへの影響は軽微)、1社か2社がユニコーン企業として10億ドル以上の規模でエグジットするくらいだろう。

現実的なケース

5社が潰れ、3社が2500万ドル、1社が2億ドル、そしてスーパースター的な存在の1社が10億ドルでエグジットしたとする。

そうするとリターンは、(5×0ドル)+(3×600万ドル)+(1×5000万ドル)+(1×2億5000万ドル)=3億1800万ドルとなる。

試行錯誤の結果、ようやく現実的なシナリオで目標を達成できた。しかし、各ファンドのポートフォリオに、少なくとも1社のユニコーン企業が含まれているという前提は妥当なのだろうか? 恐らく現実は異なるだろう。どうやらほとんどのVCの状況は、私たちが議論してきた「現実的なケース」よりも悪く、上位5%(4分の1にも達しない!)というほんの一握りの優れたVCだけが上記のような状況にあるようだ。さらに、もしもファンドの規模が時折見かけるような10億ドルといったスケールだとすると、さらに数字は悪化し、3倍のリターンを達成できる確率も低くなる。

では、どのVCもうまくやっているように見えるのは何故なのか?

「うまくやっている」の定義にもよるが、3倍のリターンを実現できないでいる残りの95%は、投資活動ではなく手数料で全てを賄っているのだ。ほとんどのVCは、投資家から受け取る手数料(ファンド額の2%)を主要な収入源としており、それだけで十分やっていける(1億ドル規模のファンドであれば、年間手数料は200万ドルになる)。

つまり、もしも投資成績が芳しくなくても(ほとんどの場合そうなのだが)、彼らの収入は手数料によって保証されているということだ。もし手数料だけでは十分じゃないとしても、投資先の企業が1社でもエグジットを果たせば、彼らには利益の20%がボーナスとして入ってくる。うまくいったときは全員がハッピーだが、うまくいかなくてもVCには最低ラインが保証されているのだ。起業家の私にもそんな保証があればいいのだが。

まだ望みはある

ファンドとして許容範囲のリターンを得るためには、次なるUber、Facebook、Airbnbを見つける以外に方法がないという事実を、私はまだ受け入れられないでいる。もしもこれが現実なのであれば、ユニコーンになれそうなスタートアップ以外には、VCが投資しなくなってしまう。5億ドル以下の水準でのエグジットを求めている「普通の」企業が入り込む余地はないということだ。少なくともVCにとっては。

数字だけを見ると、無謀なゴールを掲げているファウンダーしか成功をおさめられないような気がしてくる。VCも自分たちの生き残りに必死で、なんとか次のファンドに繋げようとしていることを考えるとなおさらだ。泣き目を見るだけのLPのことは、もはや触れるまでもない。彼らこそが、手数料を払って自分のお金をリスクに晒し、10年後(実際に現金化するには15年かかるが)の運用終了時に気が落ち込むようなリターンを受け取ることになる人たちなのだ。

これ以外に何か方法はないのだろうか? 前提について考え直してみれば、何かわかるかもしれない。前提は以下のように考え直すことができるし、むしろそうあるべきなのだ。

-

- なぜ運用期間は10年なのか。6年ではダメなのか? 運用期間を10年から6年に短縮すれば、求められるリターンも3倍よりは現実的な2倍に下がる。VCも目標額が3億ドルから2億ドルに下がることで、プレッシャーがかなり軽減されるだろう。以前よりも短い期間でどうやっていけばいいのだろうか? シリーズA企業を10社探しだすのに1〜2年、投資先の成長に4〜5年にかけ、投資直後から常にM&Aを勧めるようにしてはどうだろうか。しかし、VCは投資先のエグジットを完全にコントロールできるわけではなく、(UberやAirbnbのように)ファウンダーが主導権を握っているため、この方法で現金化が早まるというのは考えづらい。

- 従来の投資家のことは忘れて、”クラウド”に移行する。きっと、12%ものリターンを約束しなくても資金を調達できるはずだ。何百社ものスタートアップに分散投資して、年率8%のリターンを安定的に出している10億ドル超の規模のファンドがあったとしたら、興味を持つ投資家はいないのだろうか? 目標年率が12%から8%に下がれば、求められるリターンも3分の1減る。さらに、寛容な投資関連法(Jobs Act)によって、今後さらにP2Pネットワークやクラウドファンディングの仕組みを利用する投資家が増えてくるだろう。これが8%の年率と合わされば、投資家の顔ぶれにもきっと違いが出てくるはずだ。この程度のリターンであれば、株を購入して保管するだけでいいと言う人もいるかもしれない。しかし、普通の株式投資では、ベンチャー投資独特の「ディスラプションによる興奮」の瞬間を味わえないのだ。

- もっと多くのスタートアップに少額投資する。今日の前提として、VCは全ラウンドを合計して20〜25%の株式と引き換えにスタートアップに投資するのだが、もちろんVCにはそれだけの資金力がある。そしてエグジットのことを考え、彼らは1社1社に大きく賭けるのだ。そこで、例えばシード投資の数を増やして、10社それぞれに1000万ドルずつ投資するのではなく、50社に100万ドルずつ投資してはどうだろうか。そして、その3分の1にシリーズAで300万ドルずつ投資し、約1億ドルの投資に対して各スタートアップの株式の10%を受け取るとする。シリーズAをクローズした企業の半分が1億ドルでエグジットすれば、VCのリターンは1億2000万ドル(8社x1億ドルx0.15%=1億2000万ドル)となるという計算だ。

- 方向性を合わせる。VCとLPの利害関係は一致していない。現状のスタンダードだと、VCは「2%+20%」の原則に沿って報酬を受け取っている。つまりVCの収益は、ファンドの規模の2%に設定されている手数料(給与のようなもの)と、エグジット額の20%のボーナスから成り立っているのだ。そのため、VCが十分なリターンを生み出すのに”失敗”したとしても、彼らの給与は保証されている。その一方で、LPはVCが素晴らしい成績を残さないと(稀にしか起きないが)リターンを得られない。結果として、両者の方向性にズレが生じてきてしまうのだ。古くさい「2%+20%」ルールから脱却し、もっとVCとLPが一丸となれるような報酬体系を築いていかなければならない。VCにも自分たちの食い扶持を稼がせなければいけないということだ。

- VCをもっと厳しく選ぶ。VCにとっては耳の痛い話かもしれないが、巷にいるVCの多くは廃業するべきだ。パフォーマンスの低いファンドには、追加資金が集まらないようにしなければならない。今の状態だと、その負担がLPにかかってしまっている。LPもLPで、単にリターン率(IRR)をチェックするだけでなく、パブリック・マーケット・エクイバレント(PME)から、各ファンドと市場全体のパフォーマンスを比較しなければいけない。例えば、あるファンドの2014年のIRRが13%だったとして、同じ年の市場全体のリターンが14%だったとすると、そのファンドは高パフォーマンスだったと言えるのか? もちろん言えない。LPはもっと頭を使って実際のリターンをチェックしながら、先が見込めないファンドに何度も追加投資するようなことがあってはならない。

以上をまとめると、ベンチャーキャピタルとは大変なビジネスだということだ。LPはベンチャー投資のリスクや手数料、流動性の低さに見合うだけのリターンを得られないでいる。また、起業家は高評価額でエグジットを果たすために、自分の会社をスケールさせるのに苦しんでいる。経験の浅いファウンダーが、事業をゼロから立ち上げ、10億ドル規模まで成長させるための方法を知っているわけがない。だからこそ、企業が成長する過程ではさまざまな変化があるのだろう。そしてVCも約束したリターンを生み出すのに苦戦しており、実際には一握りのVCしか投資家の期待に応えられていない。

しかし、VCだけがある種の保証で守られている。運用成績がパッとしなくても、彼らの給与は手数料でカバーされるのだ。さらにフィードバックサイクルが長いため、ネガティブな情報が業界全体に広がる前に、もう何個かファンドを組成できて(VCが収入源を獲得できて)しまう。

その一方で、LPと起業家にはセーフティネットが準備されていない。私たちの生死は投資のリターンにかかっている。つまり、VCではなくLPと起業家こそがリスクを背負っている主体なのだ。

参考情報:

以下の皆さまに感謝致します。

この記事を書き上げるにあたり、とてもためになるアドバイスやフィードバックをくれたGil Ben-Artzy。記事の校正をしてくれたDiane Mulcahy(Kauffman Foundationのプライベート・エクイティ部門ディレクター)。VC業界の基礎を網羅したZell Entrepreneurship Programで、何時間にもおよぶ授業を通じてVCについて教えてくださったLiat AaronsonとAyal Shenhav博士。そして、記事を形にするのを手伝ってくれたTechCrunchのJonathan Shieber。

[原文へ]

(翻訳:Atsushi Yukutake/ Twitter)

転職サイト「ビズリーチ」をはじめとした人材サービスを展開する

転職サイト「ビズリーチ」をはじめとした人材サービスを展開する